Chiaroni «Nonostante 3,6 miliardi di euro per l’idrogeno previsti dal PNRR, al 63% già assegnati, siamo fermi alle linee guida»

Idrogeno pulito, l’Italia è la grande assente: 24 progetti su 631 Ue al 2030. Manca una strategia nazionale

Hydrogen Innovation Report 2023: meno di 2 GW contro 93. E intanto gli altri Paesi corrono

[6 Luglio 2023]

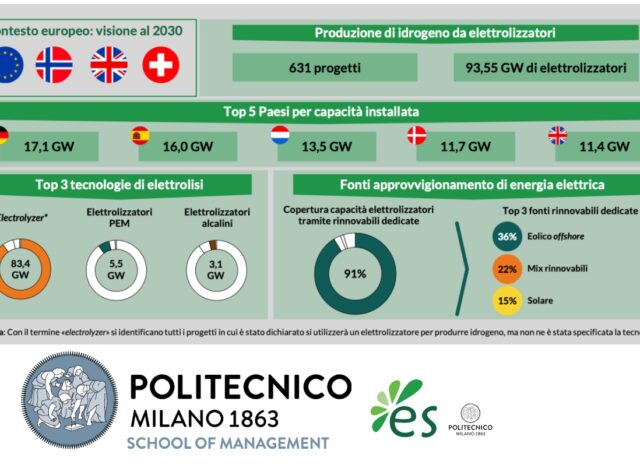

Secondo l’Hydrogen Innovation Report 2023 dell’ Energy&Strategy, School of Management del Politecnico di Milano, il “contributo” annunciato dall’Italia all’installazione di impianti per la produzione di idrogeno da elettrolisi nei prossimi 7 anni è di «Appena 24 progetti su un totale europeo di 631, 1,97 GW di capacità di elettrolisi (contro i 93,55 GW dell’Europa) a fronte dei 5 GW previsti nelle linee guida». E questo «IIn un contesto in cui, rispetto agli obiettivi al 2030 contenuti nella strategia europea (40 GW di capacità d’elettrolisi), si osservano annunci più che doppi – e in particolare nel quinquennio 2026-2030, quando dovrebbero entrare in funzione 154 progetti (70,6 GW) – l’Italia dunque resta al palo».

Il terzo Hydrogen Innovation Report, presentato all’’Hydrogen Summit organizzato da MCE, sottolinea che «La colpa, in prima istanza, è della mancanza di una strategia nazionale: siamo ancora alle “linee guida”, mentre hanno già una normativa chiara e definita i 5 Paesi europei più attivi (circa il 75% della produzione) e cioè Germania, Spagna, Olanda, Danimarca e Regno Unito, ciascuno con annunci al 2030 superiori a 10 GW, più precisamente tra gli 11,4 di UK e i 17 della Germania».

Il rapporto Hydrogen Innovation del Politecnico di Milano quest’anno esamina in particolare le criticità legate al trasporto e allo stoccaggio, due ulteriori sfide per la diffusione dell’idrogeno “verde” e ricorda che «Solo lo scorso anno l’Italia era in pole position, con un target di 5 GW al 2030 come Germania e Regno Unito e una previsione di investimenti nelle linee guida superiore a quella degli altri Paesi europei (10 miliardi di euro), mentre ora guarda allontanarsi i “big 5”, che viaggiano tutti con annunci in doppia cifra. Gli elettrolizzatori saranno alimentati principalmente da mix di rinnovabili dedicate (91% della capacità annunciata), ma UK e Olanda sono attivi anche nella produzione di idrogeno low carbon, con obiettivi di produzione al 2030 rispettivamente di 2,7 e 1,4 MtonH2/anno. Parallelamente, Paesi extra-UE come USA e Australia mirano a diventare protagonisti globali della filiera dell’idrogeno nel medio-lungo periodo, adottando politiche espansive».

Davide Chiaroni, vicedirettore dell’Energy&Strategy, conferma che «Nonostante gli ingenti investimenti per l’idrogeno previsti dal PNRR (3,6 miliardi di euro già assegnati al 63%, in controtendenza rispetto ad altri ambiti) il nostro Paese non si è ancora dato una chiara strategia nazionale, con il rischio di perdere la visione di insieme e non gettare le basi per lo sviluppo del mercato, disorientando potenziali investitori».

Vittorio Chiesa, direttore dell’E&S, aggiunge: «C’è bisogno di un contesto normativo coerente e di sistemi di supporto e di incentivazione che vadano di pari passo con il progresso delle tecnologie lungo tutta la catena del valore, dalla produzione all’utilizzo finale, passando per il trasporto e lo stoccaggio, in modo da ridurre i costi, al momento piuttosto elevati. Ma ci sono ancora spazi per essere competitivi, la sfida è aperta, purché non si perda altro tempo».

Infatti al Politecnico fanno notare che «Per accelerare il raggiungimento degli obiettivi europei di totale decarbonizzazione non si può prescindere dall’idrogeno, essenziale per i cosiddetti settori “hard-to-abate” (acciaio e fonderie, chimica, ceramica, carta e vetro) e per i trasporti pesanti, senza alternative concrete perché difficilmente elettrificabili».

Il rapporto spiega che «Lo sviluppo del mercato dell’idrogeno rappresenta un’opportunità d’innovazione sia a livello tecnologico che di business anche per le nuove realtà imprenditoriali e l’Europa gioca in prima linea in questa filiera: su 274 startup nel mondo analizzate nel Report, infatti, la metà è europea e tuttavia ha raccolto appena il 26% dei finanziamenti, contro le “colleghe” americane a cui, pur essendo solo il 38% del campione, sono andati ben 1,9 miliardi di dollari, pari a due terzi del totale (2,9 miliardi). In Europa i Paesi più attivi sono UK (38 startup e il 41% dei finanziamenti europei), Germania e Francia, mentre l’Italia contribuisce con appena 8 startup».

Chiaroni avverte che «La mancanza di una chiara strategia nazionale frena anche la nascita di nuove realtà imprenditoriali, perché pone gli investitori in una situazione di incertezza – spiega -. Invece le startup sono fondamentali per sviluppare tutte le nuove tecnologie di cui l’intera filiera dell’idrogeno ha bisogno (anche per contenere i costi che al momento sono uno degli ostacoli principali) e a cui i player tradizionali sono meno interessati”, Quasi il 90% delle startup offre principalmente (se non esclusivamente, 73%) soluzioni hardware e si rivolge a clienti business, più propensi a sperimentare l’utilizzo dell’idrogeno nei propri processi produttivi. Unica eccezione la categoria “veicoli a idrogeno”, dove il 47% delle startup offre soluzioni combinate B2B e B2C».

Le tecnologie a disposizione per lo stoccaggio d’idrogeno hanno generalmente un buon grado di maturità, grazie anche alla notevole esperienza dell’industria chimica nella gestione di questa molecola, pura o associata a un carrier, ad esempio l’ammoniaca. Il rapporto aggiunc ge che però «Le differenti performance tecno-economiche delle soluzioni analizzate vincolano però il loro utilizzo a specifiche finalità in termini di orizzonti temporali e volumi stoccabili. Per soddisfare le varie necessità di accumulo degli utilizzatori finali e del sistema energetico (stoccaggio stagionale) sarà dunque necessaria la coesistenza di molteplici soluzioni che tengano conto delle tecnologie esistenti, delle performance ottenibili e dei costi». Inoltre, «La costruzione di un’infrastruttura per il trasporto dell’idrogeno richiederà la combinazione di tecnologie eterogenee sia in termini di mezzi di movimentazione (trasporto su strada, su rotaia, via pipeline e via nave) che di stato chimico-fisico dell’idrogeno (idrogeno puro, in blending o hydrogen carrier), in funzione non solo dei volumi da trasportare, ma anche delle distanze da coprire (trasporto locale, nazionale ed intercontinentale). Si deve inoltre considerare che gli investimenti e i costi operativi imputabili al trasporto saranno trasferiti sul prezzo del prodotto alla consegna; pertanto, in una logica di sistema e di minimizzazione dei costi, risulta importante valutare la riconversione delle attuali infrastrutture esistenti (quali ad esempio i gasdotti, gli oleodotti e le navi cisterna) per il traporto dell’idrogeno e dei suoi carrier».

A livello globale, gli Stati Uniti al 2030 puntano non solo sull’idrogeno da elettrolisi, ma anche su quello low carbon; a fronte di 58 progetti di produzione di idrogeno tramite elettrolisi per un totale di 11,5 GW, principalmente (78%) alimentati tramite un mix di rinnovabili, ve ne sono 32 di idrogeno low carbon (4,3 MtonH2/anno), l’89% legati alle tecnologie di reforming del metano. Le risorse stanziate dall’Inflation Reduction Act (IRA) hanno infatti reso gli Usa un Paese appetibile da parte degli investitori e questo ha spinto l’Unione Europea ed alcuni Stati membri ad accelerare sul fronte della produzione di idrogeno, attraverso la creazione di una Banca Europea per l’Idrogeno e di schemi incentivanti ad hoc.